أعلن بنك الإمارات دبي الوطني، أكبر بنك في دولة الإمارات العربية المتحدة من حيث الإقراض، عن تحقيق نتائج مالية قوية انعكست من خلال ارتفاع صافي الربح بنسبة 2% ليصل إلى 7.24 مليار درهماً.

صافي الربح يرتفع بنسبة 2% ليصل إلى 7.24 مليار درهماً

الحفاظ على الأرباح النقدية المقترحة عند 40%

دبي، 16 يناير 2017

أعلن بنك الإمارات دبي الوطني، أكبر بنك في دولة الإمارات العربية المتحدة من حيث الإقراض، عن تحقيق نتائج مالية قوية انعكست من خلال ارتفاع صافي الربح بنسبة 2% ليصل إلى 7.24 مليار درهماً. وقد اكتسب الأداء التشغيلي دعماً من ارتفاع حجم التحصيلات من القروض منخفضة القيمة التي عوضت التراجع في الدخل من غير الفائدة. كما انخفض صافي دخل الفائدة بنسبة 1% نظراً لأن الإنخفاض في هوامش الربح كان أكثر تأثيراً من النمو في الأصول. وقد سمحت هذه النتائج لمجلس الإدارة بأن يوصي بالحفاظ على الأرباح النقدية المقترح توزيعها للعام 2016 عند 40 فلساً للسهم الواحد.

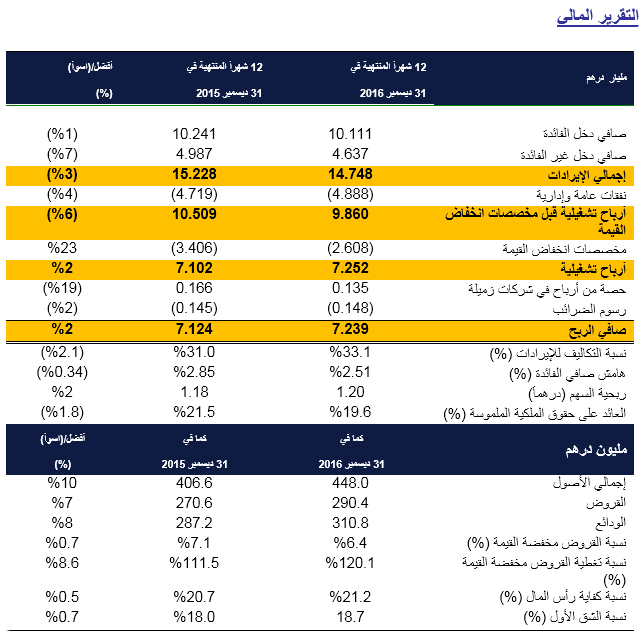

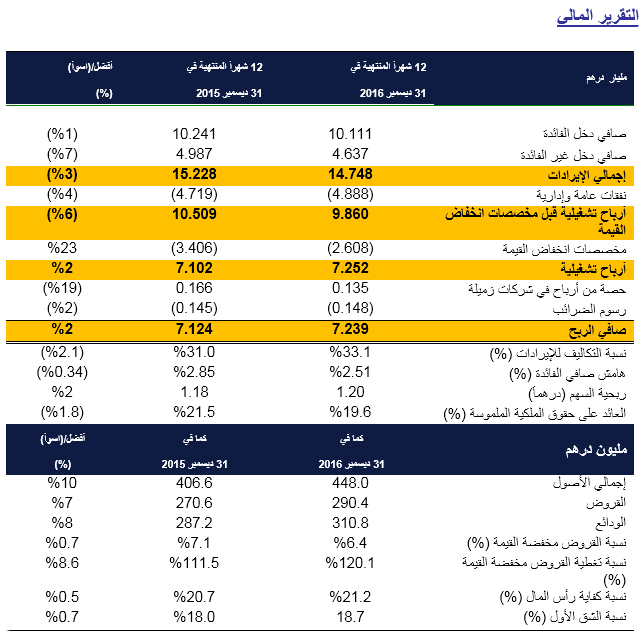

أبرز النتائج المالية – للسنة المنتهية في عام 2016

- بلغ صافي الربح 7.24 مليار درهماً، بزيادة بنسبة 2% مقارنة بالعام السابق.

- بلغ إجمالي الدخل 14.7 مليار درهماً منخفضاً بنسبة 3% مقارنة بالعام الماضي، وذلك نتيجة لانخفاض الدخل من غير الفائدة.

- بلغ إجمالي الأصول 448.0 مليار درهم، مرتفعاً بنسبة 10% عن نهاية العام 2015.

- ارتفاع قروض العملاء بنسبة 7% مقارنة بنهاية العام 2015 لتصل إلى 290.4 مليار درهم.

- ارتفاع ودائع العملاء بنسبة 8% مقارنة بنهاية العام 2015 لتصل إلى 310.8 مليار درهم.

- انخفاض صافي دخل الفائدة بنسبة 1% على خلفية إنخفاض الهوامش الذي كان أكثر تأثيراً من نمو الأصول.

- لايزال إجمالي دخل الرسوم الأساسية ثابتاً على الرغم من التأثير لمرة واحدة في الربع الأخير من العام 2016 والذي نشأ نتيجة إنخفاض قيمة الجنيه المصري في حين انخفض الدخل من العقارات والأوراق المالية الاستثمارية نتيجة تباطؤ وتيرة البيع.

- تحسن نسب التكلفة للمخاطر إلى 83 نقطة أساس نتيجة انخفاض تكلفة انخفاض القيمة البالغة 2.608 مليار درهم أي أقل بنسبة 23% مقارنة بالعام 2015، حيث ساهم في ذلك عمليات إعادة قيد وتحصيلات بأكثر من 3 مليارات درهماً.

- تحسن جودة الأصول خلال العام 2016 نتيجة تحسن نسبة القروض منخفضة القيمة لتصبح 6.4% فيما شهدت نسبة تغطية القروض منخفضة القيمة تحسناً لتصل إلى 120.1%.

- بقيت نسبة القروض إلى الودائع مستقرة عند حدود 93.4% وهي ضمن النطاق الذي تستهدفه الإدارة.

- قام البنك بحذر بجمع ما يزيد عن 20 مليار درهماً من التزامات دين لأجل بأسعار تنافسية وذلك عن طريق عمليات الطرح الخاص وإصدارات الصكوك وقرض مشترك والتي ساهمت بدورها في تaعزيز هيكلية السيولة.

- بلغت نسبة الشق الأول من رأس المال 18.7% وهي عند مستويات سليمة حيث جاء هذا النمو على خلفية الأرباح المحتجزة القوية.

- المحافظة على الأرباح النقدية المقترح توزيعها للعام 2016 عند 40 فلساً للسهم الواحد.

وفي معرض تعليقه على أداء المجموعة، قالسموالشيخأحمدبنسعيدآلمكتوم،رئيسمجلسإدارة مجموعة بنكالإماراتدبيالوطني: "تمكن بنك الإمارات دبي الوطني مجدداً من تتويج عام 2016 بتحقيق نجاح آخر انعكس من خلال الاستمرار في زيادة الربحية وتعزيز مركز الميزانية العمومية وسط بيئة مليئة بالتحديات. ونحن فخورون بطرح عدد من المبادرات الرقمية دعماً لرؤية دبي المدينة الذكية التي أطلقها صاحبالسمو/الشيخمحمدبنراشدآلمكتوم،نائبرئيسالدولةرئيسمجلس الوزراءحاكمدبي (رعاهالله). وتشمل هذه المبادرات، افتتاح فرع المستقبل الذي يمثل جزءاً من متحف المستقبل المرموق التابع لمؤسسة دبي للمستقبل وكذلك إطلاق شبكة تجريبية رقمية لتحويل الأموال دولياً والتمويل التجاري. كما إنه من دواعي سروري البالغ أن أعلن عن تمكن بنك الإمارات دبي الوطني من الحصول على تراخيص لفتح ثلاثة فروع إضافية في المملكة العربية السعودية وفرعنا الأول في الهند. وباعتبارنا بنك رائد في المنطقة والأكثر تميزاً في مجال تقديم الخدمات المصرفية الرقمية، فنحن اليوم على استعداد للاستفادة من فرص النمو في المنطقة. وعلى ضوء الأداء القوي للبنك، فإننا نقترح المحافظة على توزيعات الأرباح النقدية عند 40 فلس للسهم الواحد."

وقالهشام عبدالله القاسم،نائب رئيسمجلس الإدارة والعضو المنتدب لمجموعة بنكالإماراتدبيالوطني، "على الرغم من الظروف الاقتصادية المليئة بالتحديات، تمكن بنك الإمارات دبي الوطني من تحقيق نتائج مالية جيدة. وقد توّج البنك أداءه للعام 2016 بتحقيق المزيد من التقدم في مجال الابتكار الرقمي، حيث قمنا باتخاذ خطوات جريئة لتحسين ودعم قدراتنا المصرفية الرقمية وتعزيز الابتكار الرقمي والتحول متعدد القنوات لعمليات البنك والمنتجات والخدمات التي يوفرها. كما يسعدنا أن نحصل، للعام الثاني على التوالي، على جائزة أفضل بنك للعام في دولة الإمارات العربية المتحدة من قبل مجلة بانكر. ويأتي ذلك تقديراً للأداء المالي القوي الذي أحرزه بنك الإمارات دبي الوطني وريادته في مجال التحول الذكي في الخدمات المصرفية. والمجموعة اليوم في مركز يؤهلها للاستفادة من مكانة البنك البارزة وقوة قاعدة رأس المال والسيولة لديه، بهدف اغتنام فرص النمو المتاحة في أسواقنا المفضلة. ونحن على ثقة بأن نهج عملنا الحصيف سيواصل، من الآن فصاعداً، تحقيق أداء متميز والتعامل بكفاءة مع الفرص والتحديات التي تستجد مستقبلاً."

وقالشايننيلسون،الرئيسالتنفيذيلمجموعة بنكالإماراتدبيالوطني: "حقق بنك الإمارات دبي الوطني نتائج مالية قوية للعام 2016. وفي هذه النتائج، ارتفع صافي الأرباح بنسبة 2% ليصل إلى 7.24 مليار درهم مدعوماً بنمو الأصول وضبط النفقات وانخفاض تكاليف إدارة المخاطر. وقد انعكس استقرار ومرونة أداء البنك المالي أيضاً من خلال قيام وكالة "موديز" برفع تصنيف بنك الإمارات دبي الوطني طويل الأجل إلى فئة (A3). ولايزال وضع السيولة في المجموعة قوياً، ويعود ذلك إلى قاعدة الودائع المستقرة والمتنوعة وقدرتنا على جمع تمويلات لأجل بأكثر من 20 مليار درهم. ونظراً لاستمرار البيئة التي تنطوي على تحديات، سنوجه تركيزنا على التحكم في التكاليف وإدارة المخاطر مع العمل في الوقت ذاته على مواصلة الاستثمار لدعم النمو المستقبلي. كما أننا على ثقة كبيرة بأن البنك سيواصل تقديم خدمات متميزة لعملائه وتوفير قيمة أكبر لمساهميه."

وصل إجمالي الدخل للعام المنتهي في 31 ديسمبر 2016 إلى مبلغ 14.748 مليار درهماً منخفضاً بنسبة 3% مقارنة بمبلغ 15.228 مليار درهماً خلال الفترة ذاتها من العام 2015.

وانخفض صافي دخل الفائدة بنسبة 1% للفترة إلى مبلغ 10.111 مليار درهماً نظراً لأن نمو القروض تمت موازنته بتقليص الهوامش.

وسجل دخل غير الفائدة تراجعاً بنسبة 7% في العام 2016 ليصل إلى 4.637 مليار درهما. كما استقر دخل الرسوم الأساسية وذلك على الرغم من التأثير لمرة واحدة نتيجة انخفاض قيمة الجنيه المصري في الربع الأخير من العام 2016. كما تراجع أيضاً دخل مبيعات العقارات والاستثمارات.

وصلت التكاليف للعام المنتهي في 31 ديسمبر 2016 إلى 4.888 مليار درهماً، بزيادة بنسبة 4% مقارنة بالعام السابق إثر توقعات نهاية عام 2015 بارتفاع حجم الأعمال، والتي تم التحفظ عليها في ضوء الظروف الاقتصادية المستجدة. وزادت نسبة التكاليف إلى الدخل بحدود 2.1% لتصل إلى 33.1% مقارنة بالفترة ذاتها من العام الماضي. وباستثناء التكاليف التي تدفع لمرة واحدة، كانت نسبة التكاليف للدخل 33.2%.

وخلال العام 2016، تحسن معدل القروض منخفضة القيمة بنسبة 0.7% ليصبح 6.4%. وخلال الفترة، بلغت رسوم مخصصات انخفاض القيمة 2.608 مليار درهماً، وهي أقل بنسبة 23% مقارنة بالفترة ذاتها من العام 2015، ويعود ذلك بسبب تحسن نسب التكلفة للمخاطر. ويشمل صافي المخصصات مبلغ 3.071 مليار درهماً لتحصيلات تم إعادة قيدها والتي ساهمت مجتمعة في تحسن نسبة التغطية لتصل إلى 120.1%.

وبلغ صافي الربح للمجموعة 7.239 مليار درهماً في العام 2016، وهو أعلى بنسبة 2% من الربح المسجل في العام 2015. ويعود السبب في زيادة صافي الأرباح إلى نمو الأصول والتحصيلات التي عوّضت انخفاض الدخل من غير الفائدة.

وارتفعت القروض بنسبة 7% ونما حجم الودائع بنسبة 8% خلال العام 2016. وبقيت نسبة القروض إلى الودائع مستقرة عند حدود 93.4% المستهدفة من قبل الإدارة. وخلال العام 2016، أصدر البنك بحذر التزامات دين لأجل بقيمة 20.3 مليار درهماً عن طريق عمليات الطرح الخاص وإصدارات الصكوك وقرض مشترك. وتمثل التمويلات لأجل الحالية في البنك نسبة 12% من إجمالي المطلوبات، وهو ما ساهم في تعزيز هيكلية السيولة.

وكما في 31 ديسمبر 2016، وصلت نسبة كفاية إجمالي رأس مال البنك ونسبة ملاءة الشق الأول من رأس المال إلى 21.2% و18.7% على التوالي.

أداء الأعمال

الأعمال المصرفية للأفراد وإدارة الثروات

بلغ إجمالي الدخل الذي حققته إدارة الأعمال المصرفية للأفراد وإدارة الثروات 6.171 مليار درهماً للعام 2016، بزيادة قدرها 8% مقارنة بالفترة ذاتها من العام 2015. وارتفع صافي دخل الفائدة بنسبة 7% ليصل إلى 3.783 مليار درهماً، في حين ارتفع دخل الرسوم بنسبة 11% ليصل إلى 2.388 مليار درهماً، مدعوماً بارتفاع أعمال إدارة الثروات ودخل الصرف الأجنبي وأعمال بطاقات الائتمان. وتشكل نسبة دخل الرسوم الحالية 39% من إجمالي الدخل مقارنة بنسبة 30% المسجلة في العام 2013.

وعلى الرغم من الضغوط المتمثلة في نقص السيولة، ارتفعت المطلوبات لتصل إلى 28 مليار درهم أو 25% خلال العام 2016، مما ساهم في تحسين حصتها في السوق بأكثر من 2%. ونمت أرصدة الحسابات الجارية وحسابات التوفير منخفضة التكلفة بنسبة 10% أو 9.6 مليار درهم مدعومة بالحملات الترويجية لتحويل الراتب وتحسين الأرصدة والتي أطلقها البنك خلال العام.

وارتفع إجمالي السلف النقدية بنسبة 14% خلال 2016 ليصل إلى 38.7 مليار درهم، مدعوماً بأداء بطاقات الائتمان والرهون العقارية. وأتاحت القروض المرنة المبتكرة التي أطلقناها مؤخرا للعملاء إمكانية الحصول على قروض شخصية بنسب فائدة متغيرة، وتشكل اليوم نحو ثلث الأعمال الجديدة.

وواصلت الإدارة تركيزها على فئة العملاء من أصحاب الثروات، وحققت زيادة بنسبة 33% في ضم عملاء مرموقين إلى عضوية العملاء المصرفية المميزة خلال العام 2016، وزيادة بنسبة 26% في عدد العملاء من أصحاب الثروات في الخدمات المصرفية الشخصية "بيوند" علماً بأن أكثر من 50% من أعمال بطاقات الائتمان الجديدة تنتمي إلى فئة "بريميوم".

وواصلتإدارة الأعمال المصرفية للأفراد وإدارة الثروات تحقيق الريادة في مجال الخدمات المصرفية الرقمية مع إطلاق خدمة "باي" من بنك الإمارات دبي الوطني، وهي خدمة الدفع اللاتلامسي والتي تتيح لعملاء البنك إتمام مشترياتهم في المتاجر بشكل فوري بواسطة تطبيق الخدمات المصرفية عبر الأجهزة المتحركة، وهذه الخدمة تعد الأولى من نوعها في المنطقة. كما افتتح البنك فرع المستقبل الذي يعرض أحدث التطورات المبتكرة في تكنولوجيا الخدمات المصرفية وخدمات الدفع. وتم إعداد "مختبر المستقبل" من بنك الإمارات دبي الوطني كجزء من استراتيجية البنك الرقمية لتعزيز الابتكار وتسريع عملية تطوير الجيل المقبل من الخدمات الرقمية.

وشهدت خدمة "دايركت ريميت" لتحويل الأموال خلال 60 ثانية مزيداً من التوسع لتشمل الآن سري لانكا ومصر، واستمرت كذلك في نموهاً المتسارع محققة زيادة بنسبة 60% في المعاملات خلال عام 2016. وتم طرح بطاقة "جلوبال كاش"، وهو برنامج سفر بالعملات المتعددة ليوفر للعملاء تجربة سفر وتسوق مريحة وملائمة. كما تم إعادة إطلاق بطاقات ائتمان دناتا، التي تتيح ميزة كسب واسترداد النقاط بشكل فوري من خلال العديد من محلات التسوق.

وعلى الرغم من التقلبات في أسواق رأس المال العالمية، حقق قطاع الخدمات المصرفية الخاصة أداءً استثنائيا. وتمكنت الإدارة من اكتساب المزيد من الأصول المدارة وتعزيز نمو الإيرادات من الأسواق الرئيسية وشرائح العملاء الجديدة. بالإضافة لذلك، تم تنفيذ عدد من الحلول المحددة تلبية الاحتياجات المتنوعة للعملاء في البيئة منخفضة العائد.

الأعمال المصرفية للهيئات والمؤسسات

على الرغم من انخفاض نمو الائتمان وضغوطات هوامش الأصول نتيجة لظروف السيولة غير المواتية، حققت إدارة الأعمال المصرفية للهيئات والمؤسسات أداء مالياً قوياً في العام 2016 انعكس من خلال صافي أرباح بمبلغ 3.532 مليار درهم، بزيادة بنسبة 37% مقارنة بالعام الماضي، مدعومة بالانتعاش المتواصل الذي تشهده الأعمال الأساسية وانخفاض متطلبات المخصصات نتيجة لتحسن جودة الائتمان في سجل القروض وكذلك التحصيلات.

وشهد صافي إيرادات الفائدة الذي بلغ 3.092 مليار درهماً للعام 2016 انخفاضاً بنسبة 14% مقارنة بالعام الماضي، ويعود ذلك بشكل رئيسي إلى عملية إعادة التنظيم الداخلي لأسعار تحويلات التمويلات والتي تم تعويضها جزئياً بارتفاع الدخل الناتج عن تحسن أنشطة الإقراض والتركيز على ضبط هوامش الفائدة.

وانخفض دخل الرسوم البالغ 1.206 مليار درهماً للسنة المنتهية في 31 ديسمبر 2016 بنسبة 8% مقارنة بالعام السابق على خلفية انخفاض أرباح الاستثمارات لمرة واحدة وانخفاض دخل الرسوم القائم على الإقراض نتيجة ضغوطات التسعير في ظل المنافسة الشديدة في السوق. وتواصل إدارة الأعمال المصرفية للهيئات والمؤسسات تركيزها على تحسين كفاءة رأس المال من خلال نمو الدخل غير الممول وخصوصاً في مجال أنشطة التجارة وإدارة النقد وأسواق رأس المال، فيما حقق دخل مبيعات الخزينة بشكل خاص نموا جيدا في عام 2016.

وارتفعت التكاليف بنسبة 21% للعام 2016 مقارنة بالعام السابق، ويعود ذلك أساساً إلى عملية إعادة الهيكلة التنظيمية، وزيادة حصة ادارة الاعمال المصرفية للهيئات والمؤسسات من التكاليف الناشئة عن استخدام شبكة التوزيع والمبادرات الانتقائية التي تم طرحها لإعادة تشكيل وحدات الأعمال. وتواصل إدارة الأعمال المصرفية للهيئات والمؤسسات الاستثمار في تطوير أنظمة خدمات المعاملات المصرفية لديها بهدف الرقمنة وتحسين مستويات الإنجاز والاستجابة، وكذلك تطوير أنظمة الأسواق العالمية والخزينة حيث ستدعم التحسينات على الأنظمة التي أدخلها البنك مؤخراً قدرات منتجات الأسواق العالمية والخزينة ومبادرات الرقمنة.

وتواصل جودة الائتمان في سجل القروض تحسنها، في حين ساهم القرار الناجح بشأن قروض ما قبل الدمج في زيادة التحصيلات. وهذا أدى إلى تحسين تغطية المخصصات وتراجع بنسبة 83% في متطلبات المخصصات لتصل إلى 340 مليون درهماً للسنة المنتهية في 31 ديسمبر 2016.

وعلى الرغم من قلة الطلب نسبياً على القروض من قبل الشركات في دولة الإمارات العربية المتحدة، فقد نمت الأصول بنسبة 5% وانخفضت الودائع بنسبة 6% لتعكس الجهود المبذولة لخفض تكاليف التمويل من خلال تخفيض مستوى الودائع المرتفعة التكلفة.

وتواصل إدارة الأعمال المصرفية للهيئات والمؤسسات تحقيق تقدم جيد في برنامج التحول الذي يهدف إلى جعلها بمثابة الإدارة الرائدة في منطقة الشرق الأوسط وشمال أفريقيا، حيث أنهت الإدارة مؤخراً عملية تصنيف العملاء الأكثر تميزاً على مستوى القطاع من خلال تطبيق منهجية خدمة أكثر تركيزاً وذلك لتوفير مجموعة متكاملة من المنتجات المصرفية للمؤسسات والحلول التي تلبي متطلبات عملاء البنك في جميع أنحاء المنطقة.

الأسواق العالمية والخزينة

سجل إجمالي الدخل الذي حققته إدارة الأسواق العالمية والخزينة نموا بنسبة 91% ليصل الى 380 مليون درهماً للعام 2016 مقارنة بالعام 2015. وشهدت الإيرادات نمواً قوياً في العام 2016 مدعوماً بالدخل الناتج عن المبيعات ومكتب التداول، ويعود ذلك جزئياً أيضاً إلى إعادة التنظيم في التقارير الإدارية الداخلية.

ومن أبرز العوامل التي ساهمت في نمو الدخل ما يلي:

- شهدت إيرادات مبيعات إدارة الأسواق العالمية والخزينة نمواً بنسبة 13% نتيجة لارتفاع حجم مبيعات منتجات التحوط من أسعار الفائدة ومبيعات الصرف الأجنبي ومنتجات الدخل الثابت.

- حققت أعمال التداول والاستثمار في إدارة الأسواق العالمية والخزينة أداءً قوياً على خلفية النتائج المتميزة لأعمال التداول في منتجات الائتمان والصرف الأجنبي. وواجهت أعمال التداول في المشتقات الاستثمارية تحديات خلال العام بسبب المخاطر الجيوسياسية في الأسواق الإقليمية، الأمر الذي أدى إلى انخفاض السيولة.

- ساهم مكتب التمويل العالمي في الإدارة بجمع التزامات دين لأجل بقيمة 20.3 مليار درهماً من خلال عمليات الطرح الخاص بمبلغ 10.4 مليار درهما بست عملات، وعمليات إصدار صكوك بمبلغ 3.7 مليار درهماً نيابة عن الإمارات الإسلامي و6.2 مليار درهماً على شكل قرض مشترك.

- قام مكتب إدارة الموجودات والمطلوبات في إدارة الأسواق العالمية والخزينة باتخاذ عدة مبادرات لتنويع مصادر السيولة للمجموعة وحقق نجاحاً في تسويق منتجات الودائع التي تخطت حاجز 20 مليار درهم ضمن مستويات تسعير مرضية. ويلعب مكتب إدارة الموجودات والمطلوبات أيضا دوراً قيادياً في مجال التطوير المستمر لسياسات "ايبور" و"ال سي آر" الصادرة عن مصرف الإمارات العربية المتحدة المركزي.

- تم إجراء عدة ترقيات وتحديثات ناجحة للنظام وإدارة المخاطر في العام 2016، مما سيساهم في تحسين التسعير وضبط المخاطر على المدى البعيد. وتم أيضاً إدخال تحسينات تشغيلية أخرى، شملت، إنشاء منصة المشتقات المقابلة سهلة الاستخدام ونظام مقاصة مركزي للمعاملات التي تتم خارج البورصة من خلال غرفة المقاصة في لندن.

الإمارات الإسلامي

بلغ صافي الأرباح في مصرف الإمارات الإسلامي 106 ملايين درهماً في العام 2016 في ظل ظروف السوق الصعبة. وحقق الإمارات الإسلامي نمواً بنسبة 3% في إجمالي الدخل (بعد استبعاد حصة العملاء من الأرباح وتوزيع الأرباح على حاملي الصكوك) ليصل إلى 2.5 مليار درهماً مقارنة بمبلغ 2.4مليار درهماً في العام 2015. وارتفعت الذمم المدينة المالية والاستثمارية بنسبة 6% لتصل إلى 36 مليار درهماً، ونمت ودائع العملاء بنسبة 5% لتصل إلى 41 مليار درهم. وواصل الإمارات الإسلامي تركيزه على تحسين مزيج مطلوباته الذي أدى إلى ارتفاع كبير في أرصدة الحسابات الجارية وحسابات التوفير. وكما في نهاية العام 2016، شكلت أرصدة الحسابات الجارية وحسابات التوفير نسبة 67% من إجمالي ودائع العملاء. وبقي معدل القروض إلى الودائع في المصرف مستقراً عند نسبة 88%، وهي ضمن النطاق المستهدف من قبل الإدارة.

وطرح الإمارات الإسلامي بنجاح إصدارات صكوك لمدة خمس سنوات بقيمة 750 مليون دولار أمريكي في إطار برنامج الإصدار المعتمد بقيمة 2.5 مليار دولار أمريكي وذلك في أعقاب عملية إصدار صكوك بقيمة 250 مليون دولار أمريكي والتي تمت في وقت سابق من العام. وقد صنف هذا الإصدار بدرجة "A+" من قبل وكالة التصنيف "فيتش" وتم إدراجه في بورصة ناسداك دبي والبورصة الإيرلندية. وقد لاقى الإصدار إقبالاً كبيراً من جانب المستثمرين حول العالم ليشهد بذلك عودة الإمارات الإسلامي إلى أسواق رأس مال الدين الدولية بعد غياب دام لفترة أربع سنوات.

وفي ديسمبر من العام 2016، تمكن الإمارات الإسلامي بنجاح من طرح حقوق اكتتاب بقيمة 1.5 مليار درهم، مما ساهم في تعزيز قاعدة رأس المال لديه.

وخلال عام 2016، منحت وكالة التصنيف العالمية "فيتش"الإمارات الإسلاميتصنيفاً من فئة "A+" مع نظرة مستقبلية مستقرة كمصدر للسندات طويلة الأجل.

ملامح مستقبلية

يتوقع بنك الإمارات دبي الوطني أن يتباطأ النمو في دولة الإمارات العربية المتحدة ليصل إلى 3.0% في العام 2016 منخفضاً من 3.8% في 2015، وذلك يعود إلى استمرار تراجع أسعار النفط والتي من المحتمل أن تؤدي إلى سياسة مالية أكثر تشدداً، وإلى تباطؤ نمو القطاع غير النفطي. ونتوقع أن يستعيد النمو في دولة الإمارات العربية المتحدة انتعاشه ليصل إلى 3.4% في العام 2017، حيث من المتوقع أن تشهد دبي نمواً أقوى على خلفية زيادة الاستثمار في البنية التحتية مع اقتراب موعد معرض أكسبو 2020. وسيستمر ارتفاع أسعار الفائدة وقوة صرف الدولار في خلق صعوبات مستقبلية قد تعيق نمو القطاع غير النفطي، لا سيما في قطاعات الخدمات. ومن الممكن أن يكون لاتفاق الدول الأعضاء في أوبك على خفض إنتاج النفط دور في اضغط أكثر على مستوى النمو في أبوظبي. وسيستمر البنك في تطبيق استراتيجيته الناجحة التي تستند إلى خمس ركائز جوهرية تتمثل في تقديم خدمة مصرفية متميزة للعملاء ترتكز على الإبتكار الرقمي وبناء مؤسسة عالية الأداء ودفع عجلة نمو الأعمال الأساسية وإدارة مؤسسة عالية الكفاءة ودفع التوسع الجغرافي.

UAE